油脂油料:美豆或企稳 马棕油继续挑战极端

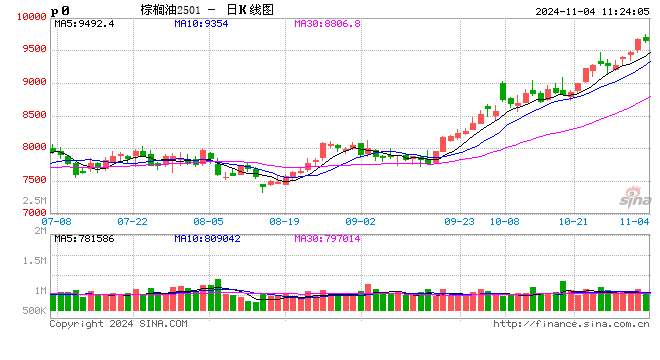

1、10月马棕油大涨,带动国内棕榈油创两年多高点;菜籽系受中加关系影响,在板块中先强后弱;豆系相对最弱,美豆二次探底,国内豆粕偏弱运行,豆油在其他油脂提振下走高。

2、 美豆收割基本结束,等着11月供需报告定产,预计产量存在微调可能。后市矛盾在于需求对产量消化以及南美大豆产量预期。美豆FOB价格和巴西2月船期接近,吸引了买方采购,出口加速。在中国采购放缓的背景下,美豆新作已累计销售2627万吨,同比增加310万吨。压榨利润保持在高位,9月大豆压榨量为560万吨,创同期新高。巴西大豆播种53%,超过去年同期的50.67%,前期偏慢的马托格罗索也明显追赶。这也宣告巴西播种窗口炒作结束,下个关注窗口是12月-明年1月的生长关键期。阿根廷大豆11月开始播种,产区土壤墒值改善,播种预计顺利。考虑到拉尼娜发展缓慢,南美豆有望实现增产2000万吨以上。南美丰产压制了美豆上方空间。因此,看好前低支撑,预计美豆11月弱反弹。国内豆粕走出独立行情,虽然现货宽松,但10月底大豆通关环节不畅,造成现货局部紧张。油厂25年1-2月船期大豆采购缓慢,密切关注政策变化,调整大豆到港节奏。矛盾在现货,期货更多对冲。看好豆粕基差,豆粕单边多头思路。

3、油脂方面,棕榈油产地库存紧张矛盾无解,11月开启的减产周期或令库存更紧张。基本面目前没有看到任何解决迹象,推动棕榈油价格不断挑战极端。后市看可能的制约在于出口减少和生柴执行不到位,相对来说出口减少或更易看到。加菜籽产量处于高位,和美豆相似,出口缺乏中国的持续采购。但和美豆不同,加菜籽出口有限。国内菜油如果贸易物流顺畅的话,供应充足。11月中旬后,加拿大油菜籽反倾销调查进入临时政策可以出台期,关注政策。策略上,油脂单边多头思路,基差正套思路。考虑到各品种均有题材,节奏不一,跨品种价差规避。

鸡蛋:主力合约跟随现货价格,反弹后回落

1、近期,鸡蛋基本面较为稳定,本月,鸡蛋期货价格跟随现货波动,主力2501合约月度呈现反弹后回调的表现。截至10月31日收盘,鸡蛋2501合约月度累计收跌1.04%。下半月,现货价格趋稳,市场回归供给逐渐增加的逻辑中,鸡蛋主力2501合约自阶段性高点3595元/500千克回落。

2、本月,鸡蛋现货价格总体呈现反弹后回调的表现。截至10月31日,中国褐壳鸡蛋日度均价4.7元/斤,较上月涨0.36元/斤,较月内高点跌0.1元/斤。国庆节过后,在周边商品的提振作用下,低价鸡蛋替代效果显现,终端需求增加支撑蛋价持续反弹。随着蛋价上涨,价格优势减弱,需求减少,蛋价出现回调。

3、供给端方面,6月鸡苗销量所代表的育雏鸡补栏环比下降,对应10月新增开产蛋鸡量出现下降,短期供给对蛋价的利空作用减弱。7~9月,育雏鸡补栏量持续回升,由此推断,春节前在产蛋鸡存栏增加预期不变。然而受到养殖端对未来蛋价的悲观预期影响,10月育雏鸡补栏量环比下降,若此趋势延续,供给端对蛋价的利空作用将减弱。后期需持续关注养殖端补栏以及淘汰意愿对供给的影响。另外,饲料原料价格以及周边商品变化存在一定不确定性,建议2501合约止盈离场后等待后市明朗后操作机会。短期关注天气变化对鸡蛋终端需求的影响。

玉米:现货先跌后涨,米粉价差扩大

外盘:10月,美麦先涨后跌,乌克兰将启动最低谷物出口价格计划,冬小麦优良率低于预期。美玉米表现强于小麦,因丰产压力兑现,出口销售转好,CBOT玉米期价震荡上行。近期外盘美麦、玉米企稳上行,收割压力兑现后,价格区间逐步抬升。小麦小涨,受玉米上涨提振,市场对小麦干旱的担忧挥之不去。玉米上涨,因较低的价格刺激了国际市场对美国玉米的大量需求。美玉米销售数据利多对价格提供利好支撑。

国内:10月,现货玉米报价先跌后涨,期价上行对现货市场形成情绪支撑。10月最后一周,东北地区价格偏弱震荡。产区新粮陆续上市,潮粮供应增加,多送往周边深加工企业或烘干塔。新粮购销活跃度继续提升,物流运输紧张,汽运费上涨。华北地区玉米价格偏强运行。农户惜售,基层粮点收购量较少,加上阴雨天气影响,市场购销更加清淡。深加工企业早间剩余车辆维持低位,看量提价。销区玉米市场价格先跌后涨。前期受期货及北港价格下跌影响,港口贸易企业报价信心不强,成交低迷。后期随着东北收储消息及减产数据流出,期货上涨,提振各港口贸易企业报价信心,饲料企业询价增多。

期货:10月,国内玉米、淀粉期价上涨主要是受到宏观利好情绪提振,资金对玉米市场关注度提升。在期货上涨带动下,现货跟涨,贸易商心态有所改变。技术上,在东北新粮集中上市期,玉米期、现报价持续面临供应压力。玉米主力2501合约先跌后涨,期价呈现V型走势。技术上,短期关注2250元/吨整数关口的压力,若有效突破期价有望继续上行。套利方面,淀粉销售转旺,季节性因素对淀粉报价提供支撑,米粉价差有望继续扩大。

生猪:10月猪价震荡下行,养殖行业利润收缩

1、本月国内生猪价格整体呈涨后震荡下行趋势。数据显示,截至10月31日,全国生猪均价17.26元/公斤,较上月跌0.5元/公斤;基准交割地河南均价17.12元/公斤,跌0.65元/公斤。国庆节期间价格处于相对低位,二次育肥热度渐起,支撑生猪价格上行;节后进入中旬,伴随着猪价的上涨,二次育肥补栏成本提升,热度由此下滑。养殖端按照计划正常出栏,但需求端接货力度有限,市场处于供过于求态势,月度猪价呈弱势。

2、卓创统计数据显示,10月31日,仔猪均价363元/头,较上月涨57元/头。本月仔猪价格呈现先降后涨趋势。10月上旬,进入仔猪补栏淡季,养殖端补栏积极性不高,仔猪价格延续走弱。月中旬跌至低位区间后,刺激养殖端补栏积极性,仔猪价格低位反弹。

3、农业农村部存栏数据显示,9月,我国能繁母猪存栏4062万头,环比增加0.64%,同比减少4.19%。生猪存栏42694万头,同比减少3.47%。

4、9月,卓创样本点统计样本企业能繁母猪淘汰178704头,环比增加5.71%;后备母猪销售13800头,环比减少25%。从数据来看,补栏下降、淘汰增加,养殖端存在产能淘汰动作。

5、国家统计局公布数据显示,2024年三季度,生猪出栏15635万头,较二季度降7.7%,较去年同期减少3.3%。从公布的数据来看,三季度生猪出栏量有所下降。

6、10月31日,卓创样本点统计生猪出栏体重125.3公斤/头,较上月减少0.13公斤/头。受到二次育肥意愿变化的影响,本月,生猪交易均重总体呈现下降表现。但随着11月份各地天气转凉,生猪增重继续加速的同时,下游市场对大猪的需求或将出现增加。

7、海关总署数据显示,9月猪肉进口10万吨,环比持平增加11%。

8、Wind数据显示,10月25日,自繁自养养殖利润289元/头,较上月下降79元/头,外购仔猪利润-30元/头,环比降低215元/头。10月,养殖期内养殖成本下降,但受到需求弱势影响,猪价维持弱势格局。在收入和成本同步回落的情况下,猪价下滑带来的收入跌幅超过成本跌幅,养殖利润持续下降。

9、根据商务部统计数据,9月,规模以上生猪定点屠宰企业屠宰量2640万头,环比增加 8.11%,同比减少4.86%。

10、10月份,全国重点屠宰企业开工率环比上涨。卓创样本点统计,截至10月31日,样本点屠宰企业开机率31.66%,较上月增加1.24个百分点。随着气温下降,终端猪肉需求量增加,下游备货积极性提升,屠宰企业订单增多。同时,养殖端出栏意愿增加,供需同增背景下,屠宰开机率提升。

11、10月,生猪期价持续下行,生猪加权合约累计下跌1300元/吨,跌幅8.13%。生猪加权合约小幅增仓,猪价下行。目前,生猪加权合约持仓13.4万手,较9月末持仓12.5万手增加0.9万手。伴随着自8月开始的猪价下行,生猪加权合约持仓不断下降,市场中多空主体参与积极性也随之减弱。9月最后一周,生猪11月合约冲高回落,猪价跳空下行,市场情绪转空,其后在一个月的时间内现货猪价下跌,生猪期价区间下移。对于四季度的猪价预期,行业主要关注二次育肥进场节奏对价格的影响。10月,生猪11月合约遭遇17500元/吨整数关口压力,期价反弹无力区间下移。11月,生猪市场关注焦点集中在节日消费转旺与供应预期增加的双向博弈之中,预计猪价延续弱势表现,操作维持反弹做空的判断。