在现代金融市场中,铁矿石期货作为一种重要的衍生工具,被广泛用于风险管理。通过合理利用铁矿石期货,企业可以有效地对冲价格波动带来的风险,确保经营的稳定性。本文将详细探讨如何利用铁矿石期货进行风险对冲,并介绍这种策略在实际中的应用。

铁矿石期货的基本概念

铁矿石期货是一种标准化合约,允许交易者在未来的某个时间以预定价格买入或卖出一定数量的铁矿石。这种合约的价格受多种因素影响,包括供需关系、宏观经济状况以及市场情绪等。通过参与铁矿石期货市场,企业可以锁定未来的采购成本或销售价格,从而规避价格波动带来的不确定性。

风险对冲的基本原理

风险对冲的核心在于通过建立相反的头寸来抵消潜在的损失。例如,一家钢铁生产企业可以通过卖出铁矿石期货合约来对冲其原材料价格上涨的风险。如果未来铁矿石价格上涨,企业在现货市场上的采购成本会增加,但同时其在期货市场上的空头头寸将获得收益,从而抵消部分或全部的额外成本。

实际应用案例

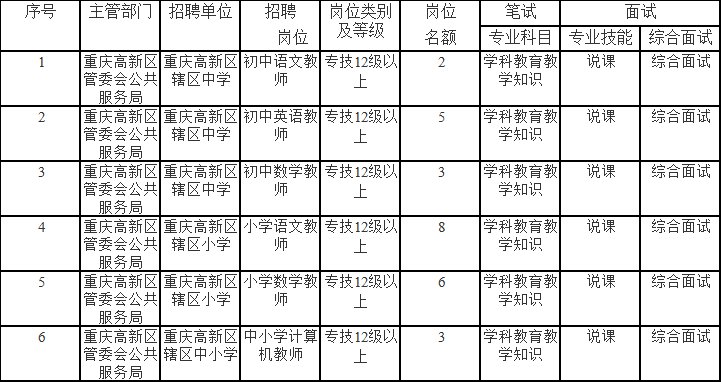

以下是几种常见的铁矿石期货对冲策略及其应用场景:

策略类型 应用场景 预期效果 买入对冲 钢铁生产企业预计未来铁矿石价格上涨 锁定采购成本,避免价格上涨带来的成本增加 卖出对冲 铁矿石供应商预计未来价格下跌 锁定销售价格,避免价格下跌带来的收入减少 跨期对冲 企业需要在不同时间点采购或销售铁矿石 通过不同到期日的合约对冲,平滑价格波动的影响对冲策略的实施步骤

1. 市场分析:首先,企业需要对铁矿石市场的供需情况、宏观经济指标以及市场预期进行深入分析,以确定是否存在价格波动的风险。

2. 选择合适的合约:根据企业的实际需求,选择合适的铁矿石期货合约,包括合约的到期日、交割地点等。

3. 建立头寸:根据市场分析的结果,企业可以通过买入或卖出期货合约来建立对冲头寸。

4. 监控与调整:在合约持有期间,企业需要持续监控市场动态,并根据实际情况调整对冲头寸,以确保对冲效果。

通过上述步骤,企业可以有效地利用铁矿石期货进行风险对冲,确保其在市场波动中的稳定性。

对冲策略的优势与局限

铁矿石期货对冲策略的优势在于其能够帮助企业锁定未来的成本或收入,减少价格波动带来的不确定性。然而,这种策略也存在一定的局限性,如市场流动性不足、基差风险等。因此,企业在实施对冲策略时,需要综合考虑各种因素,制定合理的对冲计划。

总之,铁矿石期货作为一种有效的风险管理工具,在现代企业经营中发挥着重要作用。通过合理利用这一工具,企业可以在复杂多变的市场环境中保持竞争优势,实现可持续发展。

【免责声明】本文仅代表作者本人观点,与和讯网无关。和讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。邮箱:[email protected]