(来源:樊继拓投资策略)

1

策略观点:牛市休整的两种情形

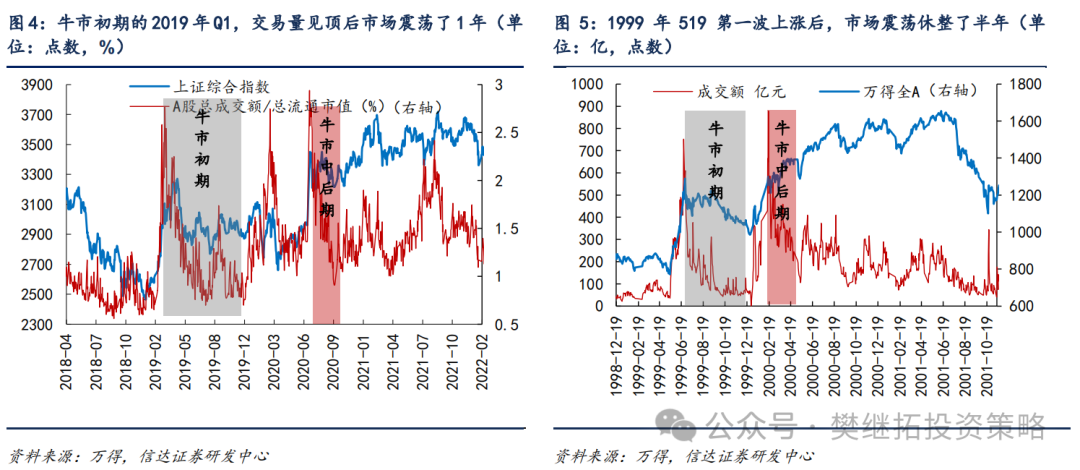

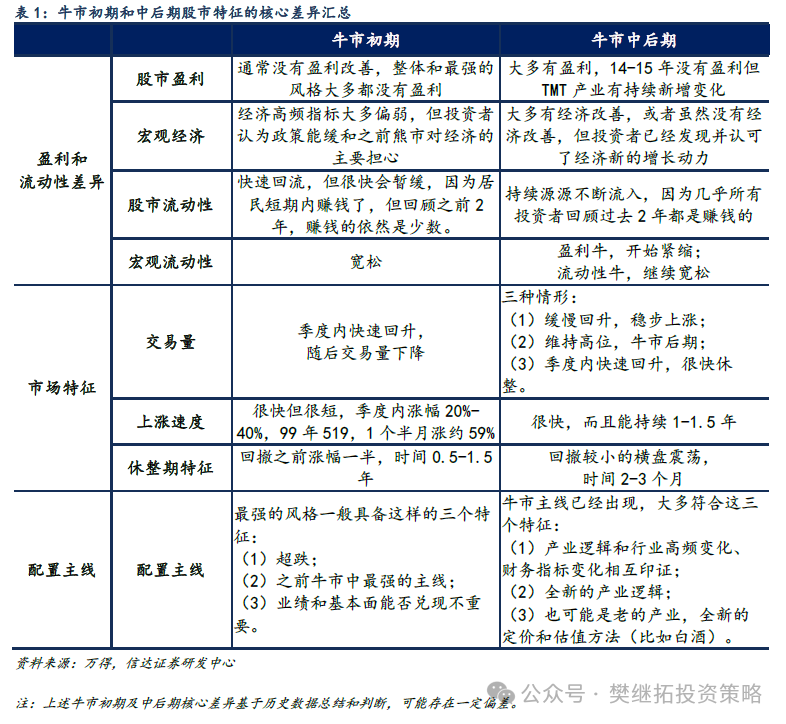

即使是牛市,如果交易量下降,市场往往也会进入季度级别的震荡休整,但需要注意的是,牛市初期和牛市中后期休整通常会有很大的差异。牛市中后期交易量下降期,市场大多会伴随着横盘震荡,时间2-3个月,比如2014年12月-15年1月、2006年6-8月、2007年1-2月、2007年6-7月。如果是牛市初期的休整,时间有些时候会略长一些。比如2019年Q1过后,换手率由2.58%跌到0.7%,市场震荡休整了1年。1999年519行情第一波上涨后,全A成交额从751亿元跌到了45亿元,指数休整了半年。牛市中后期休整虽然波动也不小,但往往不会改变牛市的氛围,但牛市初期的休整,由于时间略久,而且投资者盈利不大,休整后往往会有部分投资者会担心重回熊市,或者认为就是个震荡市。投资者谈论牛市的时候,往往会拿当下和牛市中后期的特征对比。而忽略了牛市初期和中后期其实有很多差异。一般来说,不管一轮牛市有没有盈利改善,牛市初期大多是没有盈利支撑的,整个市场和大部分行业的上涨通常以估值抬升为主。宏观层面,经济高频指标大多偏弱,但投资者有共识的主要是政策大概率能“缓和”之前熊市对经济的主要担心,经济中长期增长动力是什么在牛市初期往往并没有共识。

(1)高换手率(高成交额)后大概率会休整。关于最近的调整,我们可以从换手率(交易额/流通市值)的视角来看,2005年以来的历次牛市期间,股市换手率都会大幅回升。但是需要注意的是,换手率的波动往往比指数大很多。牛市期间,上证指数震荡上行,期间虽然也会出现调整,但回撤幅度往往可控。而换手率的波动往往会更剧烈,每一次换手率急速上行后,往往伴随着快速下降,有些时候可能会跌到上涨前的水平。而交易量下降期,股市大多都会是休整。

(2)如果是牛市中后期的调整:通常横盘2-3个月,宽幅震荡。上涨速度较快的牛市中途,也经常出现交易量萎缩的情况,同时伴随着季度级别的“横盘”“宽幅”震荡。比如:2014年12月-15年1月,市场处在牛市最猛烈的中间阶段,之前的两个月市场换手率由1.02%快速上涨到4.5%。随后的震荡期换手率又大幅下降到1.24%,全A指数最大回撤只有7.6%。2006-2007年的牛市中后期,有三次交易量大幅萎缩的休整。2006年6-8月,换手率由最高的5.97%下降到了1.18%,2007年1-2月,换手率由5.31%跌到了2.79%,2007年6-7月,换手率由6.97%跌到了1.49%。这三次交易量的大幅下降,都伴随着指数横盘震荡2-3个月。

(3)但如果是牛市初期的休整:时间有些时候会长达半年-1年。如果是牛市初期,交易量萎缩后,往往还会伴随着更长时间(半年到1年)的休整。比如2019年Q1过后,换手率由2.58%跌到0.7%,于此同时指数震荡休整了1年直到2020年Q2才创新高。1999年519行情第一波上涨后,全A成交额从751亿元跌到了45亿元,于此同时,指数休整了半年。

(4)牛市初期和中后期的其他特征差异。投资者谈牛市的时候,往往更多关注牛市中后期的特征。而忽略了牛市初期和中后期其实有很多差异。我们认为当下大概率股市是处在新一轮牛市的初期,而不是牛市的中后期。一般来说,不管一轮牛市有没有盈利支持,牛市初期大多是没有盈利支撑的,整个市场和大部分行业的上涨通常以估值抬升为主。宏观层面,经济高频指标大多偏弱,但投资者有共识的主要是政策大概率能“缓和”之前熊市对经济的主要担心,经济中长期增长动力是什么大多是牛市中后期才有共识。行业层面,此时涨幅较大的主要是之前牛市中表现过的方向,2009-2014年,指数每一次起涨的第一波总是蓝筹(金融周期)搭台,2016至今,每一次市场企稳之后的最初1个季度,成长股大多会有较强表现。但如果以市场上涨的速度和交易量回升的速度来看,上涨期间牛市初期和牛市中后期差异不大,通常都会是快速放量上涨。主要差异会表现在交易量下降后,牛市初期震荡休整的时间通常更长,而牛市中后期交易量下降期,市场震荡休整的时间和幅度通常会较小。

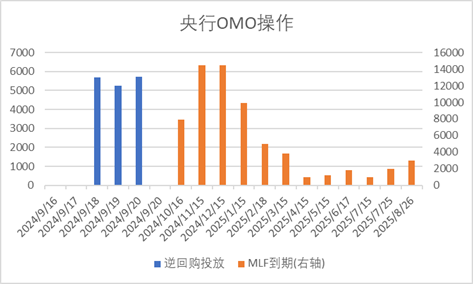

(5)短期A股策略观点:牛市还在,但会通过震荡降速,因为居民资金流入强度不足以让指数快速突破。随着股市供需结构的变化,特别是居民热情的回升,股市大概率已经进入牛市。但这一次牛市上涨的速度可能很难维持9月中旬-10月上旬快速上涨的水平,因为居民资金流入的速度并没有2014-2015年那么快:(1)最近1个月的融资余额,表现确实比指数强很多,但如果把9-10月加在一起来看,融资余额回升幅度和指数涨幅差别不大,这比2014-2015年居民资金加杠杆流入时慢很多。(2)个人投资者开户数9-10月快速增加,单月开户数已经快接近2015年高点。但如果观察百度股票开户搜索指数,能够看到10月下旬开始,开户热度明显下降。(3)与2014-2015年牛市不同的是,这一次居民资金大幅申购ETF,ETF规模已经和主动产品规模相当。不过从增长速度来看,ETF增长虽然快,但并没有2020年公募主动权益产品规模增长的那么快。

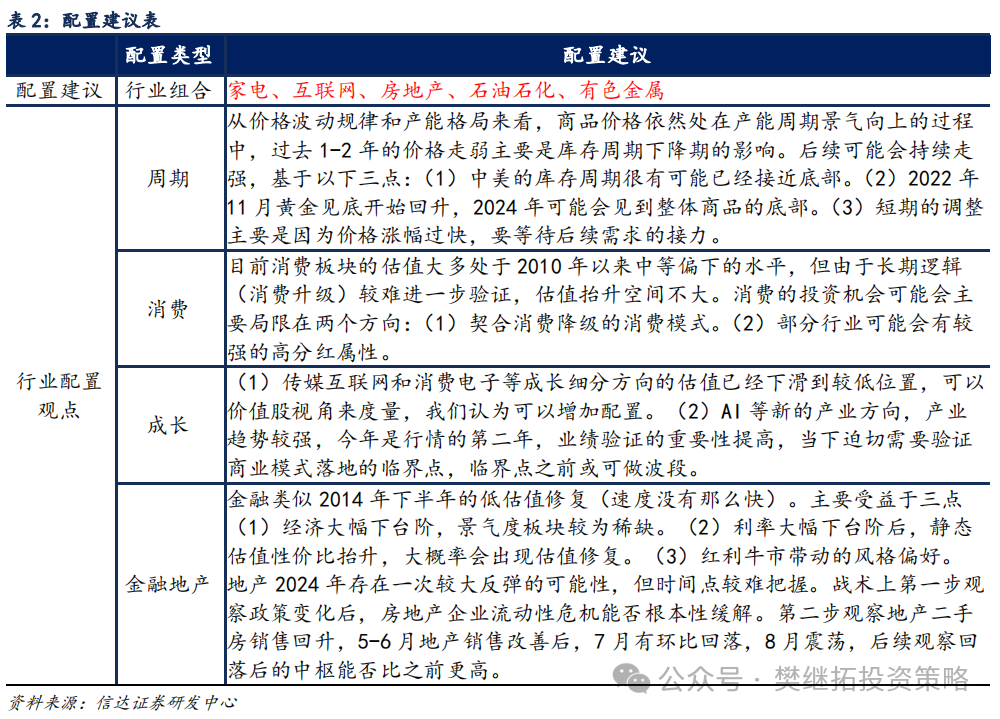

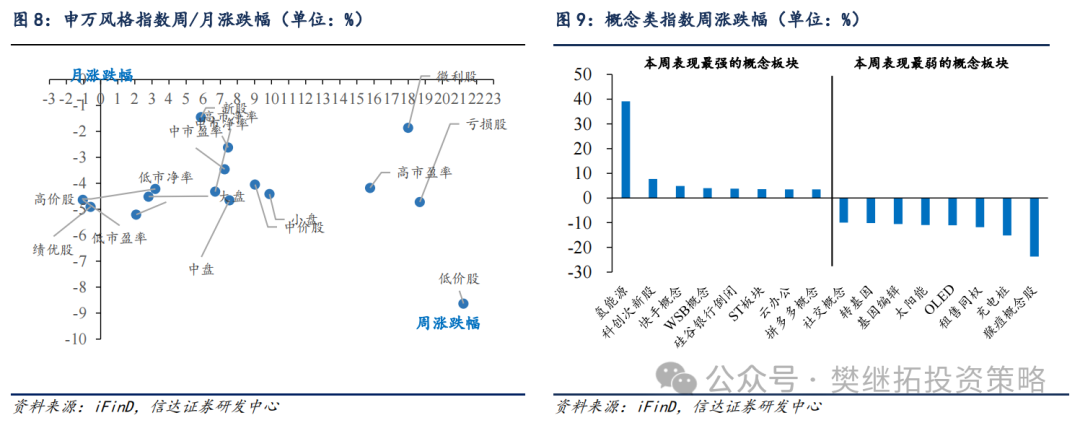

建议配置顺序:金融地产(政策最受益)>传媒互联网&消费电子(成长股中的价值股)>上游周期(产能格局好+需求担心释放已经比较充分)> 出海(长期逻辑好,短期美国大选后政策空窗期)> 消费(超跌)。10月的市场风格分化很大,交易性资金活跃,但机构相关重仓个股表现较弱。如果以低价股和业绩预亏指数来看,10月下旬超额收益大幅上行。参考2019-2021年牛市期间,低价股和业绩预亏指数超额收益与市场的关系,能够发现,2019年2-4月、2020年7-9月、2021年7-9月,低位亏损个股的表现均强于指数。这三个阶段均是指数一波季度上涨的后期末期至震荡休整初期。所以在牛市中,低位亏损个股表现较强,可能是一个季度上涨波段后期,市场可能很快进入或正在震荡休整的标志,市场风格可能很快会由游资风格变为机构风格。

2

本周市场变化

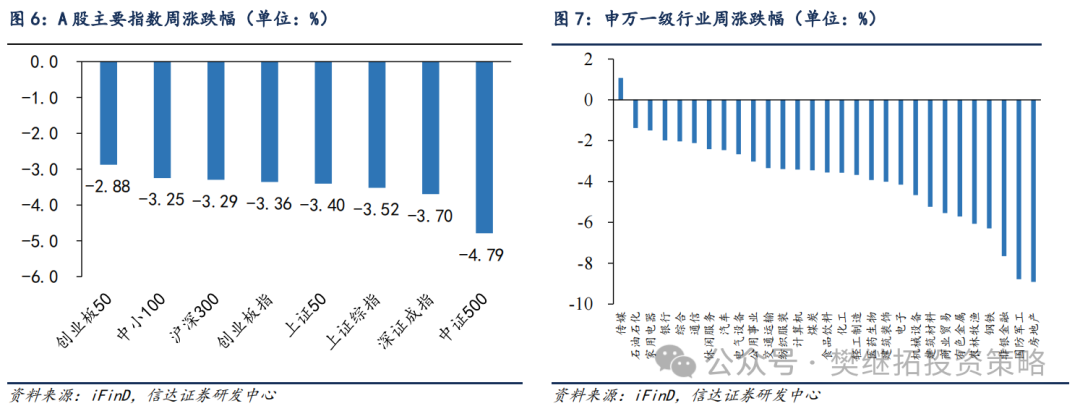

本周A股主要指数均下跌,其中创业板50(-2.88%)、中小100(-3.25%)、沪深300(-3.29%)跌幅较小。申万一级行业本周绝大部分下跌,仅传媒(1.07%)上涨。概念股中,氢能源(39.12%)、科创次新股(7.73%)、快手概念(4.88%)、WSB概念(3.97%)领涨,猴痘概念股(-23.68%)、充电桩(-15.15%)领跌。

风险因素:房地产市场超预期下行,美股剧烈波动。