专题:存量房贷利率如何调降?央行房地产金融新政多箭齐发

21世纪经济报道记者边万莉 见习记者程维妙 北京、杭州报道

金融稳楼市组合拳靴子落地!

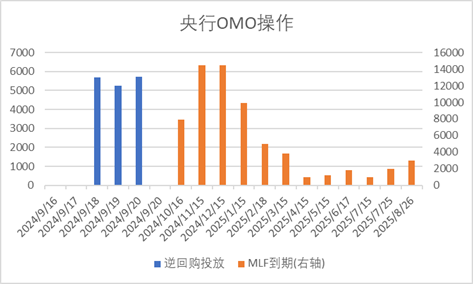

继9月24日国新办发布会“预告”后,9月29日晚,央行连发四项金融支持房地产政策,给房贷个人和房企同时送上政策大礼包。

具体看,四项政策分别是:1.中国人民银行关于完善商业性个人住房贷款利率定价机制的公告(《中国人民银行公告〔2024〕第11号》)及答记者问;2.《中国人民银行 国家金融监督管理总局关于优化个人住房贷款最低首付款比例政策的通知》;3.《中国人民银行办公厅关于优化保障性住房再贷款有关要求的通知》;4.《中国人民银行 国家金融监督管理总局关于延长部分房地产金融政策期限的通知》。

四项政策涉及调整存量房贷利率、下调二套房最低首付比例、延长“金融16条”等政策期限、优化保障性住房再贷款政策。此外,市场利率定价自律机制发布了《关于批量调整存量房贷利率的倡议》。

本文将对四份政策文件的内容进行全面梳理,并就重点内容进行解读。

一、优化个人房贷利率定价机制,涉及存量调整

2019年8月,央行改革完善贷款市场报价利率(LPR)形成机制,促进贷款利率及时反映市场利率变化。明确了房贷利率在LPR基础上加点形成,使较长合同期限房贷的利率能够随市场利率调整,对推动房贷利率市场化、促进房地产市场平稳健康发展发挥了重要作用。

但随着利率市场化改革不断深化、房地产市场供求关系发生重大变化,现行房贷利率定价机制也暴露出一些不足,人民群众反映较为强烈,迫切需要调整优化。根据合同约定,房贷在LPR基础上的加点部分在合同期限内固定不变。房贷合同期限普遍较长,固定的加点幅度无法反映借款人信用、市场供需等因素变化,一旦市场形势发生转变,容易造成新老房贷利差扩大。

基于此,央行发布关于完善商业性个人住房贷款利率定价机制的公告(《中国人民银行公告〔2024〕第11号》)及答记者问。此次优化调整的内容包括两个方面:1.允许变更房贷利率在LPR基础上的加点幅度;2.取消房贷利率重定价周期最短为一年的限制。

对于这两点变化,需要关注两个细节。一是原来房贷由LPR+加点形成,加点为在合同中约定的固定数值,此后加点幅度将可以动态调整。公告内容简单来说,当新旧房贷利率偏离到一定幅度,可重新约定的加点幅度,体现市场供求、借款人风险溢价等因素变化,加点幅度不得低于置换贷款时所在城市商业性个人住房贷款利率加点下限。

二是原来重新定价周期为一年一次,现在每季度、每半年或每年都可以调整。东方金诚首席宏观分析师王青表示,接下来存量房贷利率和新发放房贷利率之间的联动性会进一步增强,消除了因新、老房贷利差提前偿还房贷的必要性,能够进一步缓解潜在的提前还贷潮。相当于给存量房贷家庭吃下定心丸,这有利于促进房地产市场尽快止跌回稳,避免影响居民消费。

根据公告,存量房贷也将迎来调整。市场利率定价自律机制发布倡议,引导商业银行于2024年10月31日前开展一次存量房贷利率批量调整。各商业银行将于10月12日前发布有关公告和批量调整细则,统一调降房贷利率在LPR基础上的加点幅度。绝大多数借款人可通过网上银行、手机银行等渠道完成“一键式操作”,无需到商业银行网点办理,具体请及时关注承贷商业银行官方平台发布的有关信息。

二、不再区分首套、二套住房,首付比例统一不低于15%

第二重利好政策是关于首付比例。中国人民银行、国家金融监督管理总局联合发布《关于优化个人住房贷款最低首付款比例政策的通知》,对于贷款购买住房的居民家庭,商业性个人住房贷款不再区分首套、二套住房,最低首付款比例统一为不低于15%。

在全国统一的最低首付款比例基础上,中国人民银行各省级分行、国家金融监督管理总局各派出机构按照因城施策原则,根据辖区各城市政府调控要求,自主确定辖区各城市是否设定差别化的最低首付款比例政策,并确定辖区各城市最低首付款比例下限。

9月24日,央行行长潘功胜在国新办新闻发布会上,做出了两点解释。一方面,各个地方可以因城施策,自主确定是否采取差别化的安排,并确定辖区内的最低首付比例下限。另一方面,商业银行根据客户风险状况和意愿,与客户协商确定具体的首付比例水平。15%只是一个最低的首付比例,商业银行要基于对客户风险的评估,可能会比这个水平要高,也有客户说我有钱,可以付30%首付比例,这是商业银行和个人之间的一种市场化磋商。

麟评居住大数据研究院高级分析师关荣雪分析,“这意味着二套首付比例将达到历史最低水平,使得改善性购房门槛大幅降低,此举有利于释放更多的购房需求,提振住房消费。”

三、3000亿元保障性住房再贷款资金支持比例提高至100%

除发布存量房贷利率调整细则,央行“组合拳”还调整了5月份创设的3000亿元保障性住房再贷款的资金支持比例。

今年5月17日,央行宣布设立3000亿元保障性住房再贷款,鼓励引导金融机构按照市场化、法治化原则,支持地方国有企业以合理价格收购已建成未出售商品房,用作配售型或配租型保障性住房,预计将带动银行贷款5000亿元。

根据《中国人民银行办公厅关于优化保障性住房再贷款有关要求的通知》,对于金融机构发放的符合要求的贷款,中国人民银行向金融机构发放再贷款的比例从贷款本金的60%提升到100%。中指研究院认为,此举有助于提升商业银行贷款规模,对于地方收储将产生一定积极带动。此外,提高再贷款出资比例也可以降低国企收储成本。

四、延长部分房地产金融政策期限至2026年底

此外,为了满足房地产行业合理融资需求,两部门将部分房地产金融政策期限延长到2026年底。

根据中国人民银行、国家金融监督管理总局《关于延长部分房地产金融政策期限的通知》,将《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(“金融16条”)中支持开发贷款、信托贷款等存量融资合理展期政策的适用期限,以及《关于做好经营性物业贷款管理的通知》中的部分政策的适用期限,从2024年12月31日延长至2026年12月31日。

根据此前2022年11月央行与原银保监会联合发布的“金融16条”提出,支持开发贷款、信托贷款等存量融资合理展期。对于房地产企业开发贷款、信托贷款等存量融资,在保证债权安全的前提下,鼓励金融机构与房地产企业基于商业性原则自主协商,积极通过存量贷款展期、调整还款安排等方式予以支持,促进项目完工交付。自本通知印发之日起,未来半年内到期的,可以允许超出原规定多展期1年,可不调整贷款分类,报送征信系统的贷款分类与之保持一致。

民生银行首席经济学家温彬表示,延期《关于做好经营性物业贷款管理的通知》,有助于进一步盘活房企存量资产,改善房企现金流;延期“金融16条”,将从房企融资角度加大房地产开发贷款投放,从保交楼角度支持银行发放保交楼专项借款,从风险化解角度通过股权融资,推动受困房企项目的兼并收购,总体旨在促进房地产市场平稳健康发展。

东方金诚首席宏观分析师王青认为,这些政策将显著加快各地收购存量商品房用作保障房的进度,缓解商品房市场库存压力。各地将着力落实城市房地产融资协调机制,房企信贷融资来源将保持持续改善势头。