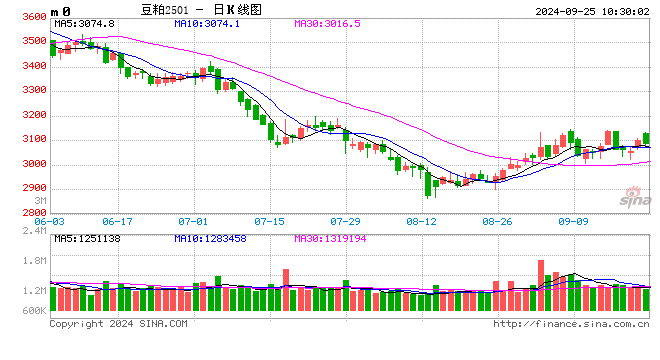

蛋白粕:

周二,CBOT大豆升至两个月高位,市场乐观地认为中国政策的刺激计划将提振经济,但随后涨幅收窄,因出现获利了结且南美天气作物前景改善。气象预报显示,巴西下周将迎来急需的降雨,可能会提振大豆种植和作物前景。有传言买家在采购大豆,但是没有新的销售公告。国内蛋白粕跟随周边市场上涨,豆二涨幅最大。下游随用随提,豆粕走货速度放缓,近期催提现象增加,豆粕库存回升压力大。豆粕市场成交放缓,有别于豆油成交持续放量。操作上,短多思路。

油脂:

周二,BMD棕榈油连续第五个交易日上涨,受产量担忧支撑,但马币走强和印度取消进口合同限制了涨幅。印度加工企业取消了10-12月交付的10万吨棕榈油采购订单。马来西亚种植园与商品部向财政部提交了两项提议,以考虑纳入2025年预算案当中,即修订棕榈油暴利税和额外拨款用于棕榈油重植计划。国内方面,政策刺激,宏观预期向好,商品普涨,油脂跟随走高。加拿大码头工人罢工消息令菜籽油午后走强。豆棕倒挂扩大,棕榈油现货成交低迷,豆油成交持续放量。操作上,短多参与,买油卖粕套利持有。

生猪:

周二,主力2411合约盘中v型走势,最终收涨0.12%,报收17315元/吨。现货价格方面,卓创数据显示,昨日中国生猪日度均价18.06元/公斤,环比涨0.1元/公斤,基准交割地河南市场生猪均价18.1元/公斤,环比涨0.34元/公斤,四川平,广东跌,辽宁、山东涨。随着生猪现货价格持续下跌,北方二次育肥增加,消化市场供应,猪价在连续下跌后,小幅反弹。根据季节性规律,年底旺季前,终端需求仍将对猪价形成支撑,但高点或将低于三季度高点。根据农业农村部已公布的数据来看,自从5月起,能繁母猪存栏延续环比增加,中长期维持偏空思路。关注市场情绪及年底前旺季需求对现货及期货的影响。

鸡蛋:

周二,鸡蛋近月合约在临近交割基差修复的作用下,延续拉涨,但和合约间表现来看,并未对远月合约形成拉动,主力2501合约震荡,日收涨0.37%,报收3552元/500千克。现货稳定,卓创数据显示,昨日全国鸡蛋价格4.68元/斤,环比持平,其中,宁津粉壳蛋4.5元/斤,黑山市场褐壳蛋4.5元/斤,环比持平;销区中,浦西褐壳蛋4.76元/斤,广州市场褐壳蛋5.33元/斤,环比持平。养殖单位顺势出货,鸡蛋货源供应稳定,市场需求稳定,基本面不变,蛋价稳中震荡。在国庆节前,需求仍对现货价格有一定支撑,蛋价震荡小幅调整概率大。中长期在供给增加的预期下,维持偏空思路。关注终端需求对鸡蛋现货价格的影响,期货关注盘面情绪的变化。

玉米:

周二,受股市上涨提振,商品各板块联动上行,玉米技术性反弹。 与期价反弹相比,玉米现货成交依旧疲软。数据显示,今日华北地区玉米价格继续大幅下跌,山东深加工门前到车量达到 2836 台,创历史新高,新粮占比较大,目前深加工收购的多为潮粮,不利于保存,在市场潮粮大量供应的情况下,深加工企业继续压价收购,玉米价格继续大幅下跌。基层粮点收购积极性一般,农户惜售情况逐渐增强,除少数烘干粮以外,市场基本无低水分新粮流通。技术上,玉米主力2411 合约在 2105 整数关口企稳,其后期价企稳上行。对于近期持续推荐的淀粉、玉米套利交易,当日淀粉 11 月合约反弹力度强于玉米,淀粉和玉米的价差也扩大到 430 元/吨,价差扩大向前高靠拢,套利交易盈利扩大且注意设置动态止盈。