21世纪经济报道 记者李愿 北京报道

“之前好不容易抢到的大额存单,我前几天转让了,而且还是折价,主要是看到股市行情火爆,买股票的收益可能更高。”10月9日,一位在北京工作的张先生告诉21世纪经济报道记者。

随着9月底以来政策面支持股市走好,投资者风险偏好开始上升,类似张先生这样的投资者不在少数。据了解,近期有不少投资者溢价转让大额存单,甚至将定期存款提前取出,而在股债“跷跷板”效应下,也有不少投资者赎回理财产品。

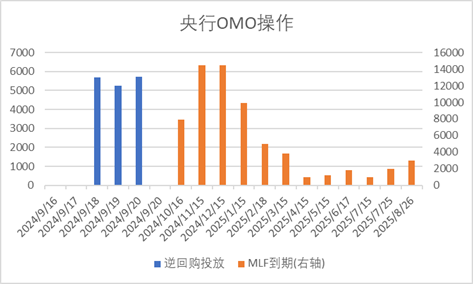

数据显示,理财规模在9月下降是季节性现象,但今年下降规模略高于前几年的平均值,10月以来理财规模继续减少,与以往季节性回升的规律不符。

“理财破净率并未大幅上行,但是近期股市上涨和风险偏好提升可能导致投资者赎回理财,并使得10月理财规模回升低于往年季节性。”招商证券固定收益分析师张伟认为,政策强预期对于债市的冲击持续性还有待观察,建议继续关注经济基本面修复情况、财政加码力度以及理财规模收缩压力。短期来看,长债利率震荡,但是长债利率趋势性上行风险可控。

股债“跷跷板”再现,理财产品小幅赎回

近期一系列政策落地,以及未来还可能有新政策出台的预期下,市场风险偏好明显反转,债市出现大幅回调,以固收为主的理财产品出现了一定的赎回压力。

华西证券数据显示,截至9月30日,理财规模为29.27万亿元,较8月末下降7826亿元,略高于2020-2023年9月同期7000亿元的变动均值,基本符合季末回表规律。华西证券研究认为,虽然理财总体规模暂未出现超季节性下滑,不过负债结构变化较往年有所变化。拆解季末月理财的“规模流失”结构,定开型、封闭型等长期型理财的贡献意外大幅提升,而短期限理财产品被赎回比例并不高。

招商证券数据显示,今年9月理财规模减少了7795亿元,而过去两年9月理财规模减少均值为7239亿元,今年理财规模减少量稍微高于过去两年均值。9月理财规模收缩有季节性因素,背后的关键原因是季末理财回表到银行存款。9月29日至10月6日,理财规模减少了677亿元,这与往年进入10月后理财规模出现回升存在背离。“股市迎来上涨,债市走弱,市场风险偏好回升,这给理财规模带来负向拖累。”

从10月最新情况看,现金管理类理财产品存在一定的赎回压力。10月8日,平安理财公告称,根据《平安理财现金管理类理财产品快速赎回业务服务协议》的相关约定,因已垫支的金额达到设定的垫支总额(即客户快速赎回申请总额度超过限额),即时起暂停提供平安银行代销的平安理财旗下现金管理类理财产品的快速赎回服务,预计最晚2024年10月9日0时恢复正常。

21世纪经济报道记者注意到,在理财赎回压力下,不少理财公司开始安抚投资者,也有理财公司主动出击,大力推荐“固收+”产品。

10月8日,中邮理财发文表示,在一系列变化共同作用下,“股债跷跷板”效应重出江湖,债市在多重因素作用下,出现了频繁调整,因此导致了理财产品的净值回撤。“此时配置含权的股债混合类理财产品,一方面可以在一定程度上缓冲债市波动的影响,另一方面可以分享权益市场上涨机遇。”

苏银理财也表示,近日,监管部门连续出台“一揽子”货币、地产和资本市场刺激的利好政策,而股债两市往往存在“跷跷板”效应,当股票市场向好时,债券市场资金短期会出现抛售流向股市的现象,影响债券市场表现。“本次债市调整的影响因素更多是在情绪和预期层面,需要持续关注后续政策的实际执行力度和效果,轻言债市趋势逆转为时尚早。此外,降息降准仍在继续,低利率时代大势所趋,目前看债市上行空间有限。”

与此同时,至少包括农银理财、光大理财等开始推荐“固收+”产品,平安理财则直接推荐含权理财产品。“固收+”产品是以固收打底,权益加持,择机配置部分权益资产,增厚产品收益。

“本轮与2022年理财赎回类似,都有风险偏好的提振,但吸取2022年赎回潮经验后,2023年以来理财更倾向通过配置信托和基金来进行净值管理,自身操作偏稳健,净值回撤可控。”华创证券固定收益分析师周冠南认为。

大额存单曾普遍靠抢,今折价转让

近年来,随着存款利率不断下调,年化收益率超过3%的定期存款不断消失,较定期存款利率相对高一些的大额存单一直受到投资者青睐,但利差也在不断压缩,当前一般为0.05个百分点。

“我之前多次定闹钟,一大早刷银行APP抢大额存单,但买了好几次才成功,基本是秒光,很难抢。也去线下问过银行经理,只给出及时刷APP的建议,没有其他办法。”张先生告诉21世纪经济报道记者。

大额存单,顾名思义,其投资金额起点高于一般存款,一般是20万元,甚至更高。而为平衡大额存单流动性、收益性的关系,不少银行推出了大额存单转让功能,即投资者之间可以根据自身资金流动性情况进行互相转让,以减少提前支取而损失的利息。

在风险偏好相对较低的时期,大额存单普遍靠抢,投资者一般不会进行转让,即使转让也会溢价,即受让人需要出更高一点的价格(本金+利息)购买;特殊情况下,也有个别投资者因为紧急资金需求,为短时期转让成功,会进行折价转让,即让渡一部分收益给受让人。

而随着近期股市向好,21世纪经济报道记者查询多家银行APP发现,进行折价转让大额存单的投资人大幅增加。

10月9日13:00,农业银行APP显示,正在转让中的大额存单超过百只,从金额看最低为20多万元,最高达到3000多万元;从测算年化利率看,折价情况较为普遍。以一款本金3000万元的大额存单为例,原年化利率为2.35%,期限3年,目前剩余期限885天,根据转让价格测算年化利率为2.42%,即对于受让人来说可以享受到该笔大额存单更多的利息。对比农业银行正在出售的大额存单看,3年期大额存款利率为2.15%。

10月9日13:15,工商银行APP显示,正在转让中的大额存单也超过百只,剩余期限在1000天以上(原产品期限为3年)的产品也有多只,表明这些投资者刚购买大额存单后不久就寻求出售,且预期年化收益率也高于原产品利率。以一款本金为50万元的大额存单为例,原年化利率为2.15%,期限为3年,目前剩余期限1058天,预期年化收益率2.214%。对比工商银行正在出售的大额存单看,3年期大额存款利率为2.15%。

10月9日13:30,招商银行APP显示,有多只大额存单进行了让利成交,其中有两只到期测算年化收益率超过3%。

“前几天折价情况更厉害,尤其是民营银行的大额存单,这两天还相对回归正常了。”一位近期频繁关注大额存单转让情况的投资者告诉21世纪经济报道记者。

而随着投资者对股市投入的更加,金融管理部门也在提示相关风险。央行主管的《金融时报》表示,金融管理部门已对商业银行进行了窗口指导,要求金融机构应当高度重视投资者适当性管理和投资者保护,强化内控和合规管理,严控加杠杆。10月9日,21世纪经济报道记者注意到,不少银行人士在朋友圈对该消息进行了转发。

“金融机构要强化内控和合规责任,对个人投资者提示风险,严控加杠杆,要严防信贷资金以消费贷等形式流入股市。市场有句老话,‘股市有风险,投资需谨慎’。投资者应当有风险意识,从自身风险承受能力出发,不要盲目跟风炒作。”中国银行间市场交易商协会副会长徐忠提醒。