汇通财经APP讯——随着债务继续飙升,各国央行争相降息、提振股市,全球金融体系已接近失控。一位分析人士表示,目前的状况正在为“前所未有的货币破坏”埋下伏笔。Mises研究所的经济学家Daniel Lacalle写道:“自2019年以来,全球货币供应量飙升了20.6万亿美元。此外,全球债务在2023年飙升超过15万亿美元,达到313万亿美元的历史新高,其中约55%的增长来自发达经济体,主要是美国、法国和德国。”在深入研究细节时,Lacalle指出:“美国的无准备金负债达到72万亿美元,几乎是GDP的300%。这可能看起来很高,但你看看西班牙是GDP的500%,法国接近400%,德国接近350%。”

他说:“债务无路可逃。用纸币支付政府虚构的承诺将导致货币不断贬值,从而使那些有工资或有储蓄的人变得贫困。通胀是一种隐性税收,这对政府来说非常方便,因为他们总是指责商店或企业,并通过印更多的货币来表现自己才是解决方案。”

Lacalle表示,虽然政客们嘴上说要降低通胀,以帮助安抚民众,但在幕后,各国政府实际上“希望通胀走高,以减少巨额债务和无准备金债务的实际影响。”

他说:“他们知道他们不能向你征收更多的税,所以他们会通过破坏他们发行的货币的购买力来间接地向你征税。”“高税收不是减少高额债务的工具,而是使剥夺国民财富永久化。高税收和大政府的国家也有巨大的公共债务水平。”

对于那些认为近年目睹货币破坏过度的人,他警告说:“等着我们未来将承受的痛苦吧。”

他强调说:“在2024年世界上已经举行了70多次选举,没有一个掌权的政党费心提出一个现实的减债计划。政府和政治家明白,他们可以用别人的钱做出任何承诺,许多选民也很容易接受向富人征税的谬论。货币贬值自然会导致广泛的贫困。”

在最近的总统候选人特朗普和哈里斯之间的辩论中,这得到了完美的例证,其中压根没有提到“债务”这个词。实际上,无论是特朗普还是哈里斯,都没有对这颗滴答作响的定时炸弹给予太多关注,更没有提出拆除它的严肃建议。

Lacalle指出:“哈里斯承诺为初创企业和首次购房者以及有孩子的家庭减税,这太搞笑了。通胀,一种隐性税收,消耗了他们的收入和储蓄,而高额的直接税和间接税吸收了剩余的资金。尽管如此,她承诺减税,大多数小企业将永远用不到,因为他们将在产生任何利润之前关闭。”

政府发布的数据显示了最乐观的前景,忽略了经济衰退的可能性,但仍显示未来十年债务将急剧上升。

Lacalle强调说:“财政部预计,在不考虑任何衰退风险的情况下,2024年至2034年间,公共债务将增加16万亿美元。35万亿美元的巨额政府债务,加上随后增加的债务,有可能摧毁美元这一货币。”

他警告说:“如果没有促进增长的计划和对货币购买力的有力支持,公民将面临债务上升,获得商品和服务的机会减少,以及中产阶级的最终解体。”他指出,对中产阶级来说政府趋向于双重人格。

他解释说:“政府和政界人士需要中产阶级的选票才能掌权,他们还需要侵蚀中产阶级的储蓄和工资,以减少实际公共债务的负担。当政府说他们可以印刷和发行更多的债务时,你就会为此付出代价。”

他表示,累积的数万亿美元债务将导致前所未有的央行宽松浪潮,这将继续包括实际负利率,甚至直接债务货币化。

他说:“但他们需要一个借口来展示他们自己是他们制造的问题的解决方案。”“经济衰退或经济大幅放缓将触发实施摧毁货币购买力的计划。这一次通胀已经很明显,而且持续存在。”

他指出,政府非常乐意摧毁他们发行的货币的购买力,因为这是“国家财富国有化的一种形式”。

Lacalle表示,为了实现目标,各国政府需要“消除摆脱货币的选择。”这有助于解释近年来监管加密行业的严厉手段,而黄金令人印象深刻的上涨在很大程度上被主流权威人士所忽视。

他总结道:“法定货币只是一种承诺,发行者知道他们无法以今天的价值支付。让你产生依赖,让货币变得一文不值,是控制你的最佳方式。保护自己的投资。”

与此同时,由于全球债务正以惊人的速度增长,随着全球金融体系中可用流动性的下降,资产价格面临风险。

Kobeissi Letter问道:“有多少流动性已经从全球金融体系中撤出?2022年为应对疫情,主要央行的资产负债表达到创纪录的25万亿美元,相当于全球GDP的25%。自那以来,央行资产负债表总额缩水至约20万亿美元,为2020年以来的最低水平。”

他们表示:“换句话说,全球金融流动性正以有记录以来最大的幅度下降。与此同时,据估计,全球央行明年将再减持1万亿美元的资产。全球流动性正在迅速下降。”

总的来说,随着流动性的枯竭,传统金融市场将面临挑战。预计各国央行明年将再减持1万亿美元,进一步减少流动性。

自2020年以来股市一直处于上涨模式,目前接近历史高点。Kobeissi Letter警告称,如果央行加大量化紧缩力度,交易员可能会猛然觉醒。

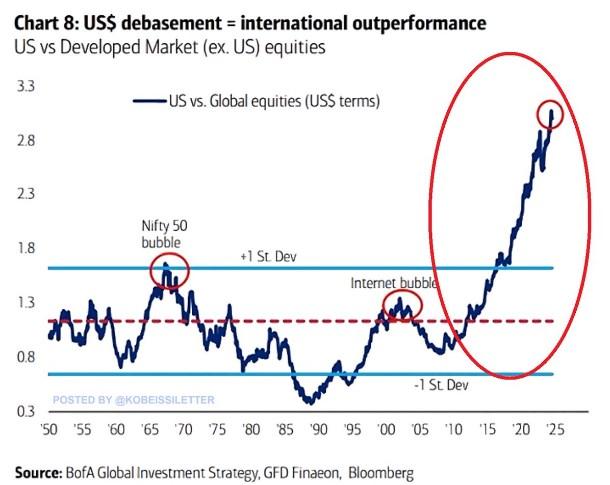

他们写道:“美国股市规模巨大,美国股市与发达市场股市的比率创下约3.0倍的新纪录,这一比例在过去10年里翻了一番,因为美国股市的表现大大超过了全球股市。”

与发达市场股市(不含美股)的比率

他们补充说:“自2014年以来,标准普尔500指数上涨了186%,是MSCI除美国外全球指数29%涨幅的6.4倍。从这个角度来看,在2000年互联网泡沫期间,这一比例仅为1.4倍。与此同时,过去75年的长期均值为1.1倍。美国股市被高估了吗?”

尽管政府采取了紧缩措施,但资产价格仍在继续上涨,这表明政府可能正在失控指导市场的能力,这让Anthony Pompliano提出了这样一个问题:“当宽松货币政策回归、全球流动性再次开始大幅增长时,会发生什么?”

他写道:“简单的答案是,资产价格将会飙升,就像我们在2020年和2021年看到的那样。在过去2-3年的紧张时期,能够坚持投资的投资者将获得回报。但考虑到目前股市和黄金的走势,很难说各国央行对回归宽松政策感到兴奋。”

他警告称:“在紧缩的情况下,资产价格处于历史高位,对于防止宏观环境好转时的兴奋和投机来说,将是一场灾难。”

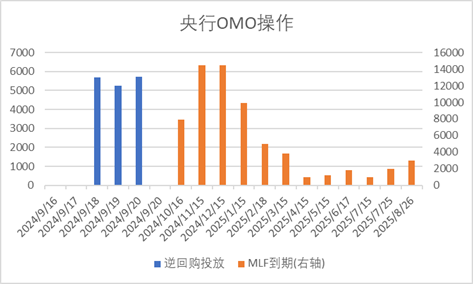

美联储上周宣布降息50个基点,并暗示将在2024年进一步降息,与此同时,中国宣布了一项大规模刺激计划,预计资产价格将继续飙升,直到不可避免的“明斯基时刻”(Minsky moment)的到来。因为在全球的“纸牌屋”最终倒塌之前,投资者会争相保护自己的购买力。

Lacalle写道:“美联储的降息周期可能会继续下去,但这也将继续削弱人们对美元和美债的国际需求的信心,使美元购买力的丧失永久化。”