专款专用、封闭运行、首期额度3000亿元、远低于一般性公司贷款的利率(首期1.75%,原则不超过2.25%)、限期一年可展期 —— 这就是目前正式落地的股票回购增持再贷款。

“我们已经储备了一批客户,都很有意向。但目前没有发放,内部还在评估一些细节。担保方式、风险评估、到底按什么标准放额度都有待进一步研究。”一名资深大行对公人士告诉记者。

有大行火速摸底意向客户需求

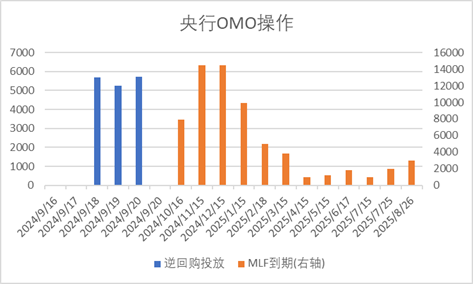

央行和证监会18日发布《关于设立股票回购增持再贷款有关事宜的通知》(以下简称“通知”),确立股票回购增持再贷款首期额度3000亿元,年利率1.75%,期限1年,可视情况展期。

至此,股票回购增持再贷款这项支持资本市场的新工具正式落地。

记者了解到,已有国有大行火速制动,向意向上市公司收集其融资需求金额和时间安排,称将“马上组织申报授信”。

该国有大行提示:前期公司如果已经公告用自有资金进行回购或增持的,需公司进行变更资金来源的公告。但是变更公告前,该行就可以申报授信流程和放款,资金先放到专用账户里,待公告后再发放至客户使用。

值得一提的是,该国有行提供的股票回购增持再贷款产品形态为流贷(流动资金贷款),可直接占用该公司在该国有行的经营周转类授信额度。而这也意味着,通过申报流贷或变更存量流贷业务用途的方式,该国有行可为上市公司客户实现快速上报审批。

事实上,这场圈客户的暗战,早就打响了。9月24日央行“引导商业银行向上市公司和主要股东提供贷款,用于回购和增持上市公司股票”的话音一落,两日后就有全国性银行启动对这类专项贷款的营销圈客。

最早流传出启动营销工作通知的是兴业银行。其此前流传出的要求其分行启动营销工作的通知显示:该行将推出“股票回购专项贷款”和“股票增持专项贷款”两类,融资主体分别针对上市公司、5%以上大股东(包括但不限于公司控股股东、实控人及一致行动人)及公司董监高。贷款期限均原则上不超过3年,且股东及董监高原则上买入后6个月不得卖出。

关于专项贷款优先支持的目标客群,兴业银行设置了两个标准:一是纳入该行上市公司“白名单”内的客户;二是市值稳定,股票二级市场交易活跃、流动性较好,纳入沪深300、中证500等指数的股票。

同时,兴业银行也设置了类“负面清单”:对于上市公司及其股东股份对外质押比例过高,存在分红不达标、破净、破发等情形下减持受限的股票,需要审慎介入。

专款专用是红线

原则上,股票回购增持再贷款的利率不超过2.25%。有专业分析人士指出,这意味着若上市公司股息率超过2.25%,上市公司和主要股东用回购和增持专项贷的动力是有的。同花顺数据显示,以2023年度分红情况来看,A股股息率超过2.25%的上市公司数量合计有1106家,占总市场的20.62%。

对于一线银行客户经理和信审专员来说,在50个BP的薄利区间里,回购和增持专项贷的授信难度较一般性公司贷款只会更高,不会更低。

“风险评估是个难题”,有股份行对公客户经理对记者直言。他认为怎么样有效地贷后管理来保障贷款本金,需不需要参照股票质押贷款那样要求回购增持贷款设置股票补仓要求、提升质押率和约定回购条款,都值得相关银行以细则指导。

股票回购增持贷意味着新的信审机制、管理管理和风控体系,从监管到业界均在强调“专款专用”的重要性。

清华大学学术委员会委员、国家金融研究院院长,五道口金融学院副院长田轩在接受媒体采访时指出:针对这一工具监管部门需细化贷款使用流程和监督机制,加强对贷款资金流向的监控,确保资金专款专用。

“我们还没有放款,但是已经专门开过好几次碰头会了。最重要的原则就是要坚持‘专款专用’,这是一条红线。比如减少注册资本、员工持股计划或股权激励、转换可转债等很确切的目的是可以的。后续实操可能会碰到一些‘为了维护公司价值及股东权益’的用途,这个要审慎决策,结合相关公司的贷款条件确定。”一名股份行对公人士告诉记者。

《通知》目前的要求是:申请贷款的上市公司和主要股东应当开立单独的专用证券账户,专门用于股票回购和增持。该专用证券账户只允许开立一个资金账户,且应当选择贷款机构为第三方存管银行。该专用证券账户不得办理转托管或者转指定手续。如开立专用证券账户与现行规定不符的,可豁免执行相关规定。